Quando si parla di pianificazione finanziaria e indipendenza economica, la regola del 4% è spesso citata come uno dei pilastri principali per chi desidera vivere di rendita. Ma cosa significa esattamente e quanto può essere affidabile nel contesto attuale? In questo articolo analizzeremo il funzionamento della regola, i suoi limiti, i diversi scenari di applicazione e le varianti moderne adottate dagli investitori più cauti.

Cos’è la Regola del 4%?

La regola del 4% nasce dagli studi di William Bengen negli anni ’90 e si basa su un principio semplice: se prelevi il 4% del tuo patrimonio totale ogni anno, il capitale accumulato dovrebbe essere sufficiente a garantirti un reddito sostenibile per almeno 30 anni. L’idea alla base è di bilanciare i prelievi con i rendimenti degli investimenti, generalmente in un portafoglio diversificato tra azioni e obbligazioni.

Esempio pratico

Se hai accumulato 500.000€, secondo la regola del 4% potresti prelevare 20.000€ all’anno senza esaurire il capitale, assumendo rendimenti medi storici.

Limiti della Regola del 4%

Nonostante la sua semplicità e popolarità, la regola del 4% presenta alcune criticità da considerare:

- Orizzonte temporale variabile: la regola nasce per un periodo di 30 anni. Se si prevede di vivere più a lungo, i prelievi annuali potrebbero dover essere ridotti.

- Volatilità dei mercati: crisi finanziarie o periodi di bassa crescita possono ridurre i rendimenti attesi, aumentando il rischio di esaurire il capitale.

- Inflazione e costi della vita: il 4% è calcolato su valori nominali storici. In scenari di inflazione alta o spese impreviste, la sostenibilità dei prelievi può diminuire.

- Profilo del portafoglio: la regola presuppone un portafoglio bilanciato. Investimenti più rischiosi o più conservativi richiedono aggiustamenti.

Analisi degli scenari

Scenario 1: Mercato stabile

In un periodo di crescita moderata e bassa volatilità, il prelievo del 4% si mantiene sostenibile. Il capitale cresce in linea con l’inflazione, garantendo un flusso costante di reddito.

Scenario 2: Mercato volatile

Durante fasi di forte crisi, come un crollo azionario, il prelievo del 4% può diventare insostenibile. In questi casi, è consigliabile ridurre temporaneamente i prelievi o spostare il capitale verso asset meno volatili.

Scenario 3: Lunga vita e inflazione alta

Se si vive oltre i 30 anni previsti o se l’inflazione supera le stime, il 4% iniziale può rivelarsi troppo alto. Alcuni investitori scelgono quindi di adattare i prelievi annuali in base alla performance reale del portafoglio, piuttosto che mantenerli fissi.

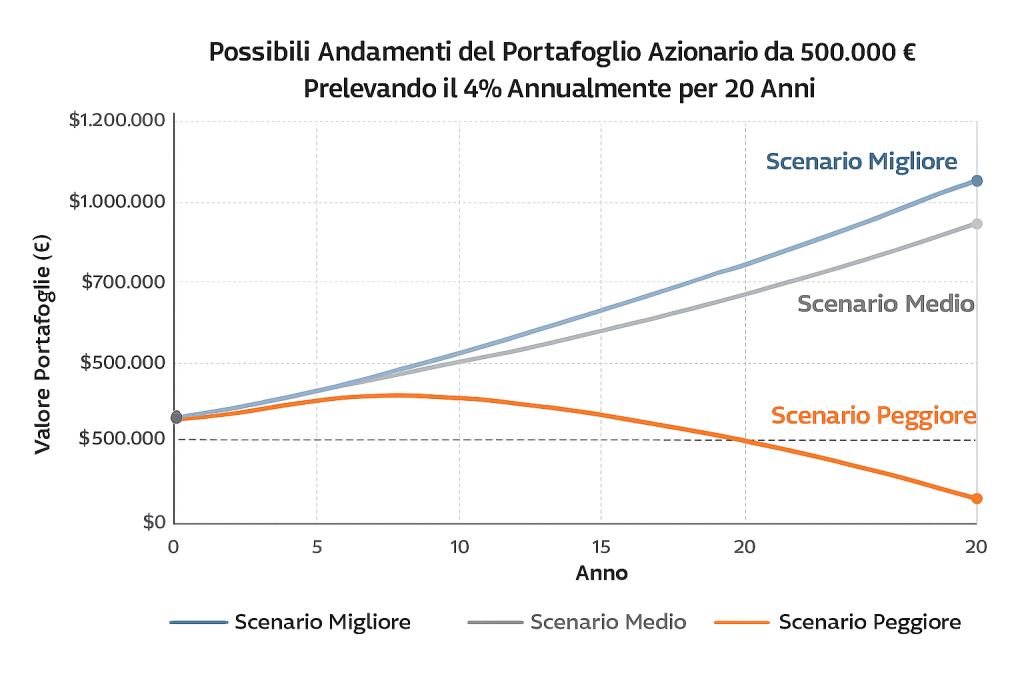

Simulazione ipotetica

Ecco una rappresentazione ipotetica di come potrebbe andare un portafoglio totalmente azionario da 500.000 € con prelievo del 4% e un rendimento medio annuo del 7% per 20 anni, basata su simulazioni Monte Carlo tipiche:

| Scenario | Valore finale portafoglio (€) | Osservazioni |

|---|---|---|

| Peggiore | 0 – 100.000 | Mercati negativi prolungati all’inizio riducono molto il capitale. |

| Mediamente realistico | 500.000 – 700.000 | Rendimento medio positivo e qualche anno negativo compensato. |

| Migliore | 900.000 – 1.200.000 | Alcuni anni di forte crescita fanno crescere molto il portafoglio. |

Varianti Moderne della Regola del 4%: Analisi Dettagliata

Negli ultimi anni, la regola del 4% ha subito adattamenti per affrontare mercati più volatili e orizzonti di vita più lunghi. Ecco le principali varianti moderne e come funzionano:

1. Regola del 3,5%: più prudente

Descrizione: Riduce il prelievo iniziale dal 4% al 3,5% del patrimonio.

Vantaggi:

- Minore rischio di esaurire il capitale in caso di crisi finanziarie.

- Maggiore resilienza a periodi di bassa crescita o inflazione elevata.

Limiti: - Reddito iniziale leggermente inferiore, che può richiedere un periodo di risparmio più lungo prima della pensione.

2. Prelievi dinamici (dynamic withdrawals)

Descrizione: I prelievi non sono fissi ma si aggiustano ogni anno in base alla performance reale del portafoglio.

Vantaggi:

- Adattamento automatico alle condizioni di mercato.

- Riduce il rischio di esaurimento del capitale in fasi di ribasso.

Limiti: - Reddito annuale variabile, che può complicare la gestione delle spese fisse.

3. Strategia “bucket” (secchi temporali)

Descrizione: Il patrimonio è diviso in “secchi” o bucket: liquidità a breve termine, investimenti a medio termine e crescita a lungo termine.

Vantaggi:

- Consente di prelevare da fondi già destinati a breve termine senza toccare investimenti volatili.

- Mitiga l’impatto dei ribassi di mercato sui prelievi immediati.

Limiti: - Richiede una pianificazione iniziale più complessa.

- Può ridurre la flessibilità se i secchi non sono bilanciati correttamente.

4. Safe Withdrawal Rate (SWR)

Descrizione: Determina il tasso di prelievo sicuro basandosi su simulazioni storiche e proiezioni future. Può essere inferiore al 4% se i mercati sono meno performanti.

Vantaggi:

- Maggiore precisione nella gestione del rischio.

- Consente di personalizzare i prelievi in base all’età, al portafoglio e alle aspettative di vita.

Limiti: - Richiede dati storici e analisi sofisticate, non è immediato da applicare per tutti.

5. Strategie ibride

Descrizione: Combinano diverse tecniche, ad esempio un prelievo iniziale del 4% adattato dinamicamente e con un bucket di liquidità.

Vantaggi:

- Massimizza flessibilità e sicurezza.

- Può bilanciare il reddito costante con la protezione dai ribassi di mercato.

Limiti: - Pianificazione più complessa.

- Necessita di monitoraggio continuo del portafoglio.

Se guardiamo all’opinione più comune tra pianificatori finanziari e comunità FIRE (Financial Independence, Retire Early), la variante più consigliata oggi tende a essere il modello dei prelievi dinamici o, in alternativa, la regola del 3,5%.

Nei prelievi dinamici, la percentuale prelevata viene aggiustata ogni anno in base a dati concreti sul portafoglio e su indicatori finanziari. Non è una scelta arbitraria: si basa su regole e calcoli che cercano di mantenere sostenibile il capitale nel tempo.

I meccanismi spesso usato sono i seguenti:

1. Rendimento del portafoglio

Il dato principale è il rendimento reale del portafoglio nell’anno precedente, al netto di inflazione.

- Se il portafoglio ha performato meglio del previsto, il prelievo può essere aumentato leggermente.

- Se ha performato peggio, il prelievo viene ridotto.

In pratica, c’è uno spread tra il rendimento effettivo e il tasso di prelievo previsto, che serve a proteggere il capitale nei ribassi di mercato. Ad esempio:

- Prelievo base: 4%

- Rendimento reale del portafoglio: +6% → prelievo leggermente aumentato (es. 4,2%)

- Rendimento reale: -2% → prelievo ridotto (es. 3,5%)

Questo approccio mantiene una correlazione tra prelievi e performance, evitando di consumare troppo capitale in anni negativi.

2. Inflazione

Il prelievo viene spesso aggiustato per l’inflazione, perché l’obiettivo è preservare il potere d’acquisto. Quindi la percentuale nominale può variare anche se il rendimento reale è stabile, in modo da mantenere costante il reddito reale.

3. Livello minimo e massimo (floor/ceiling)

Molti modelli dinamici stabiliscono dei limiti al prelievo per evitare oscillazioni troppo forti:

- Floor: il prelievo non scende mai sotto una certa soglia, per garantire reddito minimo.

- Ceiling: il prelievo non supera mai una certa soglia, per non compromettere il capitale.

4. Altri indicatori

Alcuni approcci moderni usano anche:

- Drawdown recente: se il portafoglio ha subito un calo importante, i prelievi vengono ridotti più aggressivamente.

- Valutazioni di mercato: rapporti prezzo/utili o altri indicatori macro possono modulare leggermente la percentuale.

Conclusione

La regola del 4% resta un punto di riferimento utile per chi pianifica la pensione anticipata o l’indipendenza finanziaria. Tuttavia, non va considerata una formula magica: occorre valutare il proprio orizzonte temporale, la tolleranza al rischio e le condizioni di mercato. Le varianti moderne permettono di adattarla alla realtà odierna, riducendo il rischio e aumentando la flessibilità dei prelievi.

In sintesi, il 4% è un buon punto di partenza, ma il vero segreto per vivere di rendita sta nella gestione attiva e consapevole del capitale, più che in una regola fissa.

Lascia un commento